延迟退休,靴子终于还是落地了!

尽管前面有一长串的限定词:自愿、弹性、稳妥、有序、渐进式……但我们知道,这一天终究是不远了。

过些年,我们或将迎来这样的“老年打工生活”:

“公司年会抽奖,三等奖是养老院代金券,二等奖是电动轮椅,一等奖是免费种牙。”

“63岁,没空去公园帮孩子相亲,赶着去人才市场找工作。”

“64岁,被30岁的老板骂了2个小时浑然不知,因为我忘带助听器了。”

“65岁,老板不再叫我小伙子,改叫我老小子。”

……

实际上,很多人忧心忡忡的不是干到老,而是干到老了还能拿多少:

假设退休年龄定为65岁,那“自愿”的意思,是不是60岁也可以退休领养老金?

在60岁和65岁退休的人,到手的养老金会有什么区别?

更重要的是,普通人到底要攒多少钱,晚年才能在养老金的补贴下体面地生活?

搞清楚这些问题,对于我们的下半辈子至关重要。

因为,“延迟退休”这支箭已经搭上了弓弦,射中我们的眉心,只是时间问题。

1

延迟退休的生活是怎样的?我们先来摸一摸日本的石头。

“弹性+自愿”的延迟退休制度并非中国独创,在重度老龄化的邻国日本,已经实行很多年了。

几十年来,日本的法定退休年龄一步一个台阶,已经从55岁延迟到了65岁。

你以为65岁已经到顶了吗?

不,从2021年4月1日起,日本正式实施《高龄者雇佣安定法》,直接开进70岁退休时代。目前日本的一系列政策,都在督促企业落实70岁退休政策!

咱们最担心的是,65岁还能不能找到工作?还能找到什么样的工作?日本也有经验。

根据日本厚生劳动省的数据,截至2023年,日本已有近30%的企业可以保障劳动者工作到70岁,全日本至少有93万年龄在70岁以上的企业雇员。

93万看起来并不多,但如果把年龄放宽到60岁以上,那这个数字就会接近500万人。

所以如果你在日本街头散步,你完全有可能遇见60岁的码头工人、65岁的货车司机、70岁的按摩技师、75岁的商场保安和80岁的化妆品推销员。

如此庞大的老年就业群体,都依托于日本的“弹性自愿退休”政策。

所以,到底什么是“弹性自愿退休”?

举个例子,假设法定退休年龄是65岁,你可以选择60岁退休,只不过每提前一个月退休,就要少领一些养老金,退得越早、领得越少,最高减少24%。

图源:日本年金机构 越女事务所整理

也就是说,你可以选择一到60岁就马上退休,但每月只能拿全额养老金的76%,相当于养老金缩水了四分之一。

如果以65岁为界的全额养老金是每月3500元,那60岁提前退休,你只能领到2660元。

相应的,如果你愿意再“熬一熬”,那你每多干一个月,将来就可以多领一些钱。等你一直工作到70岁,你就可以开始领全额养老金的184%,即从70岁开始每月领6440元。

当然,前提是到70岁之前你都能找到工作,而且还干得动。

老人们还不得不面对一个残酷现实,老了在职场不值钱了。

比如日本许多大企业要求员工到60岁就退到其他低薪岗位去,并以合同工的身份继续工作10年,然后在70岁真正退休。

可能你以前是个部门经理,60岁后就退到后勤岗位了,以前指挥年轻员工,现在“伺候”年轻员工。

在此期间,你是合同工身份,谨言慎行,还随时可能被开掉,薪水也比之前缩水了30%至70%不等。

当然,这里说的日本,只是举个例子,并不代表我国“弹性自愿延迟退休”的制度会照搬日本模式。

具体细则,以最后公布方案为准。

不过,日本推行延迟退休的背后,还有终身雇佣制、年功序列制和组织工会制,以及日本劳动力紧缺的影响,企业裁员的力度会有所收敛。

中国推行延迟退休的棘手程度,恐怕还要远超日本。

2

为什么这样说?

不同于日本这样的“先富后老”发达国家,中国是典型的“未富先老”,这意味着我们的养老金将更早承担更大的压力。

我国现行的法定退休年龄,雏形来自于1951年推出的《劳动保险条例》。

如今70年过去,总体上没有发生太大调整。这也让中国成为全世界最早退休的国家之一,大部分发达国家都是65岁退休,甚至67-70岁。

但70年前,我国的人均寿命不到50岁;而今天我国的人均预期寿命已经到了78岁,而且还在延长!

长寿的人越来越多,养老金支出就越大。

比如,以前一个人一辈子可能最多领10年养老金,现在已经拉长到20年、30年,甚至更长,养老金蓄水池必须持续大放水。

所以,国际上通常用“养老金替代率”来衡量一个国家的养老保障水平,也就是退休工资占在职工资的比例。

比如退休后每月拿到3000元退休金,而以前工作时月收入是8000元,那么替代率就是3000/8000,即37.5%。

国际通行的“养老金替代率”警戒线是55%,目前我国仅有40%左右,意味着大部分退休的人都很难维持退休前的生活水平。

当我们把目光放到更宏观的养老金蓄水池上,就会发现,形势比我们想象中更严峻。

2019年,中国社科院发布过一份《中国养老金精算报告2019-2050》,预测到2027年达到峰值6.99万亿元,然后开始迅速下降,到2035年耗尽累计结余。

这份5年前的报告,具有相当权威性。其主编是中国社科院世界社保研究中心主任郑秉文。

正是这份报告预测,在“大口径”下,全国企业职工基本养老保险基金累计结余将在2035年“归零”,还画出了详细的预测曲线。

那么,过去5年来,这份预测结果准确吗?

到目前为止,基本准确。

根据官方信息,2022年、2023年企业职工基本养老保险基金累计结余为5.1万、近6万亿。这跟图标上预测的数字,非常接近。

就像一头奔袭而来的灰犀牛,身躯庞大,脚步沉重,但一步步越来越近。

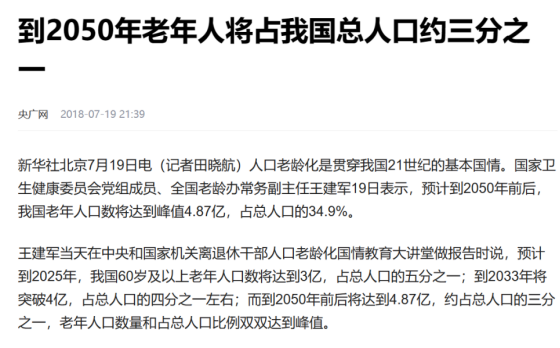

养老金蓄水池将在2035年枯竭,但距离2050年老年人占我国人口三分之一的峰值节点,还有15年。

怎么在老龄化社会的峰值到来之前自救,成了中国养老体系最大的难题。

最近十年,中国为挽救养老金体系做出的重大改革之一,就是养老金并轨改革。

2014年以前,体制内职工不需要缴纳一分钱,就可以拿更多的养老金,退休待遇由国家财政全额负担。这种制度让收支缺口更加难以填补,社保基金压力山大。

养老金并轨改革在2014年开始,预计在今年10月正式完成。这一轮改革在微观层面上确实缩小了退休待遇差距,但在宏观上的“节流”效果却不够显著,养老金的收支缺口依然巨大。

既然“节流”效果不明显,那“开源”呢?

目前我国和国际上大多数国家一样,实行“三个支柱”制度。第一支柱是国家的基本养老保险,占退休职工收入的80%,第二支柱是企业承担的20%。

等等,第一支柱80%,第二支柱20%,那第三支柱呢?

第三支柱是个人养老金,在中国刚刚落地没几年,目前成效并不显著,2023年总缴费金额只有280亿,平摊到6000万开户居民头上只有不到500元。很多人开户只是为了享受税收减免,存了象征性的1块钱。

如今,前两个支柱正面临着参保人数减少和退休人数激增的双重挤压。

很大程度上,养老金就是代际的转移支付,年轻一代缴社保给退休的人发养老金。但对应我国1963年的婴儿潮,2023年出现了3000万人的退休潮,然而同年城镇新增就业人口只有1244万。

2023年还能有1244万人成为新增就业人口,是因为20年前我国的出生人口相对平稳。以今天出生人口断崖式下跌的趋势看,20年后的参保人数又有多少呢?

第一支柱和第二支柱面临严重冲击,第三支柱又不见起色,养老金蓄水池里面的水当然捉襟见肘。

形势已经到了火烧眉毛的地步,还能如何?

当然是延迟退休了,这是速效救心丸。

且不管五六十岁的打工人能不能找到工作、能不能继续参保,总之先把养老金发放的时间往后延,为养老金体系改革争取时间。

其实全球主要经济体在面临养老金难题时,都会不约而同吃下“延迟退休”的药从而争取时间。

例如,法国政府顶住百万人游行示威的压力,在2023年进一步延迟退休年龄,就是为了避免在2030年撞上高达135亿欧元的财政缺口。

但法国的养老金压力和我国不是一个级别的。我国和法国都已经迈入中度老龄化社会,可法国用了足足115年才走到这一步,而我国仅用了21年的时间就跑步进入中度老龄化社会。

所以,对于国家来说,延迟退休既是必然之举,也是无奈之举。

只是,现在养老金都已经开始乏力了,部分省份还出现了亏空,全靠中央转移支付,到我们这一代人领取养老金时,又有多少人能缴纳社保,养老金池子里还能发得出养老金吗?

仔细想想,这一代打工人既在供养别人的父母,也在供养自己的父母,有能力的说不定还在供养孩子,最后,还得供养自己。

千钧之重啊。

没有铁饭碗的普通人,到底该怎么办?

3

国际上普遍认为,退休后收入的替代率要在70%以上,生活水平才不会明显下降。也就是退休后的收入至少要达到工作收入的70%。

结合大家最关心的失业,问题就变成了:

如果40岁之后没企业要我,60岁或65岁之前拿不到养老金,中间20年来年甚至退休以后的更长时间,该怎么维持基本的生活水平?

答案是,尽早开始规划长期投资,合理安排储蓄,保持身体健康。

一条一条说。

我们必须清醒地意识到,无论什么时候退休,按照现行的养老金体系,我们都无法靠“国家养”实现体面的老年生活。除非家里有矿。

因此,我们必须尽早把工作时赚的钱投到能产生足够回报的地方,不要寄希望于任何人。

这里以美国为例。

在美国,雇主和雇员共同缴费,将钱投进个人养老金式的账户,再交由专业投资机构打理。有赖于美股长期牛市,平均下来每个人都获得了不错的收益。

可以说,美国的个人养老金制度之所以能取得不错的成效,很大程度上是因为美股市场走出了长期牛市。

当下主流的投资法认为,鉴于抗风险能力会随着年龄的下降而下降,投资者应该在年轻的时候积极把钱放到高风险资产上,随着年龄增长,再把更多钱放到储蓄或国债等低风险资产上。

一个简单粗暴的算法是,30岁的你应该把100-30=70,也就是70%的钱放到高风险资产上。同理,到了50岁,你就应该把至少50%的资产放在低风险资产上。这是一个粗略的算法,具体情况因人而异。

那普通人到底要存够多少钱,才能安心老去呢?

富达国际提出过一条“退休储蓄黄金法则”,存够当时年薪的9倍:

30岁时,你应该存够年薪的1倍;

40岁时,你应该存够年薪的4倍;

50岁时,你应该存够年薪的6倍。

到你最终退休时,你应该存够年薪的9倍。

越晚开始,压力越大。

当然,最重要的还是身体健康。身体不健康,投资赚得再多,储蓄存得再多,都是竹篮打水一场空。

而且只有你活得够久,你领养老金的年限够长,才对得起你吭哧吭哧几十年缴纳的社保。

现在,延迟退休是“箭在弦上,不得不发”。不论是国家还是个人,都不可能逃避这个事实。

我们能做的,也只有尽早开始准备,无论多早都不算早。

Advertisements